2024年9月の世界金融市場を振り返ると、前半は7月、8月の悪い流れを引きずり不安定な相場展開となりました。特に9/3にAI半導体大手エヌビディアの株価が9.5%下落したことは、世界の株式市場にも大きなショックを与えました。1日で2380億ドル(約41兆円)の時価総額減少は、米国史上過去最大だったようです。

AI黎明期の大手テック企業の巨額投資が「将来しっかり回収できるのか?」そんな疑念も高まる中でのエヌビディア株急落だったわけですが、直近の電気自動車(EV)の苦境を見ていると、あながち「的外れな疑念」とも言えないと感じます。

実体経済面では世界的に「景気減速のシグナル」が見え始めています。8月米雇用者数は事前予想の16万人増加を下回り14万2000人増加に終わりました。足元では物価も落ち着いてきており、米国の8月CPIは前年同月比+2.5%、速報値ベースで9月ユーロ圏のCPIは前年同月比+1.8%まで低下。ちなみに日本の8月CPIは前年同月比+2.8%ですから「海外はインフレ・日本はデフレ」というイメージは崩壊しつつあるのかもしれません。

そのような状況を考慮して、米FRBは9/18に4年半ぶりに「利下げ」を実施。当初は0.25%の利下げ予想が優勢でしたが、結果的に0.5%の大幅利下げ、FFレートの誘導目標は年4.75%~5%になりました。FOMC後には、パウエル議長が今回の利下げは「予防的な措置」と強調したことで、米国経済のソフトランディングへの期待感が高まり、株式市場は落ち着きを取り戻し大きく上昇に転じました。

しかしながら株価上昇は個人消費を高める効果もあるので、今後も米国のインフレは根強いものになり、FRBの利下げペースは予想より遅くなるのではと個人的には思っています。金利がある程度高止まりしてくれる方が「株式と債券の分散効果が高いポートフォリオ」が組めますので、リスク管理型で「ミドルリスクーミドルリターン」の運用を志向する当社の立場から言えば、金利が急低下する金融環境よりも実はウェルカムではあります。

9/24には中国で大きな追加景気刺激策(金融緩和+株価対策+不動産対策)が発表されました。現在の日本では、中国などの東アジアに証券投資をする個人投資家は皆無に見えますが、世界に占める東アジアのGDPや人口の占有率は見過ごせない規模ですから、金融市場においても本来は無視できない地域です。

長期投資家には好調で人気がある米国や日本やインド等の株式市場にだけに目を向けるのではなく、世界経済を俯瞰して長期視点で(債券市場も含め)資産を配分することを意識してほしいと思います。例えば現在、日経平均も4万円近くで推移していますが、以前の日経平均2万円前後の頃はまったく人気がない資産クラスでした。しかしその時期に日本株に投資をしていた投資家が、今まさに大きなリターンを獲得しているのは紛れもない事実です。

「人気がない投資先に投資する!」言うのは簡単ですが、実際の投資行動に移すのは至難の業です。それを実践するには、まずは資産配分で「世界地図を意識して分散をする」こと、銘柄選択で「真の企業価値を見極めるスキルを有する運用会社」を活用することが大切です。

何はともあれ、世界1.2位の経済大国が実施した景気対策が、マーケットの流れを大きく変えた2024年9月だったといえるでしょう。

しかし足元では、日米の大型選挙を控え政治的な不透明感が増しており、そのことがイスラエルの軍事行動の過激化等、国際情勢を不安定化させています。「概ね堅調な企業業績」と「かなり不安定な政治」の綱引きを背景に、当面は上下変動が大きい相場展開が続きそうですが、当社が提供する「本質的な価値を見極めるスキルが内包された投資ポートフォリオ」は、これからも様々な相場局面をしっかり乗り越えていくと確信しております。

【2024年9月の注目ニュース】

9/1 直近2カ月で対ドルの円上昇幅は約16円(1998年のLTCM破綻時以来の大幅な円高)

9/4 米半導体エヌビディアの時価総額が1日で41兆円減少(2380億ドル)

9/6 外国為替市場で円が3日で4円急騰、1ドル142円台に(米雇用統計前にリスクオフの動き)

9/6 民主党ハリス氏が年収100万ドル以上の人のキャピタルゲイン税を20%から28%にする

9/7 8月の米国雇用者数は前月比+14万2千人(市場予想+16万人)、NY株は週間で1217ドル安

9/7 共和党トランプ氏は国内生産をする会社の法人税率を21%から15%に下げる考えを示す

9/7 米ゴールドマンサックスは日本の企業年金基金の運用を包括的に請け負う事業に参入

9/7 原油、年初来安値70ドル割れ(世界的な景気鈍化やOPECの増産予定が懸念される)

9/7 トヨタ自動車は2026年のEVの世界生産台数を3割縮小する(150万台予定→100万台)

9/8 FRBのウォラー理事は9月FOMCで0.25%の利下げ幅を示唆

9/10 米司法省はグーグルの検索エンジンに続き、広告事業についても独占禁止法違反で起訴

9/11 9月に入ってから米国の株式と債券が逆相関の動きになっており、分散効果が向上

9/12 米国の8月消費者物価は前年同月比+2.5%(予想+2.6%)鈍化傾向が鮮明に

9/12 米国でハイテク株が失速する中、25年以上増配の66銘柄で構成された配当貴族指数が上昇

9/13 東京都心5区のオフィス空室率が4.76%と3年7カ月ぶりに5%割れ、オフィス需要復調

9/13 米財務省はIT大手など100社を対象に、最低15%の法人税を課す枠組みを公表(租税回避に網)

9/14 米国の利下げ転換を見据えて、投資対象の変化が意識される(一極集中から分散へ)

9/14 中国政府は定年を3歳~5歳引き上げ「細る労働力」と「膨らむ年金給付」に備える方針

9/18 2024年の日本の基準地価は全国全用途で1.4%上昇(インバウンドや半導体工場の影響大)

9/18 米FRBは0.5%利下げ(4年半ぶりの利下げ)、年内さらに0.25%×2回の利下げ予測

9/20 強いドル転換の見方が台頭、ドル安で世界のマネーは新興国に流れる可能性あり

9/20 FRBの大幅利下げを受け、NYダウが初の42000ドル台まで上昇、S&P500も最高値更新

9/20 日本の8月消費者物価指数は前年同月比+2.8%(コメの上げ幅が+29.9%と過去最大)

9/21 9月の日銀金融政策決定会合は「現状維持」、植田総裁は利上げのトーンを落とす

9/24 ナイキとスターバックスの新CEOが「原点回帰の経営姿勢」を示し株価上昇

9/26 中国政府が24日に打ち出した景気刺激策が好感され、中国株は大幅上昇

9/26 OECDの2024年世界経済見通しは+3.2%と堅調(インフレが鈍化し実質賃金が改善)

9/27 自民党総裁選で石破氏が第28代総裁に、来月1日に首相に指名

9/30 自民党総裁選の結果を受け、週明けの日経平均は1910円安の37,919円(-4.8%)増税を警戒

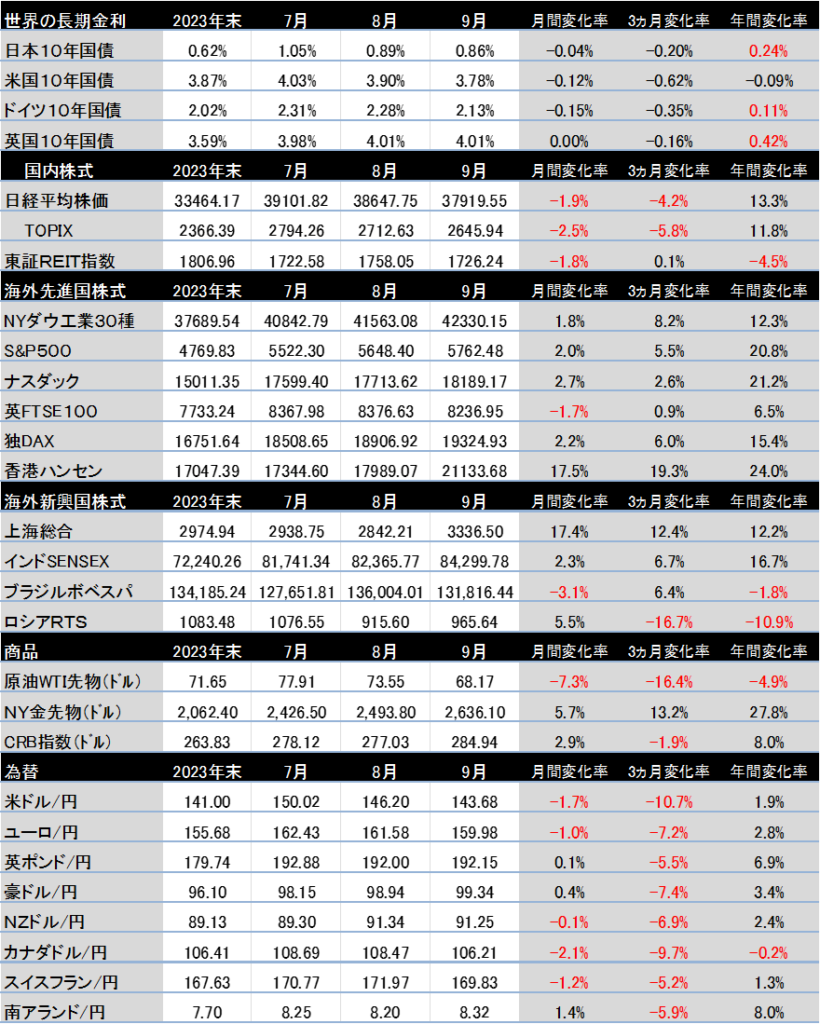

【世界投資地図(過去3カ月および年初来騰落率)】