年初から「マグニフィセント7」を中心にAI・半導体関連企業に投資資金が一極集中するかたちで、世界の株式指数は上昇していました。しかし一転して4月は調整局面に入りました。

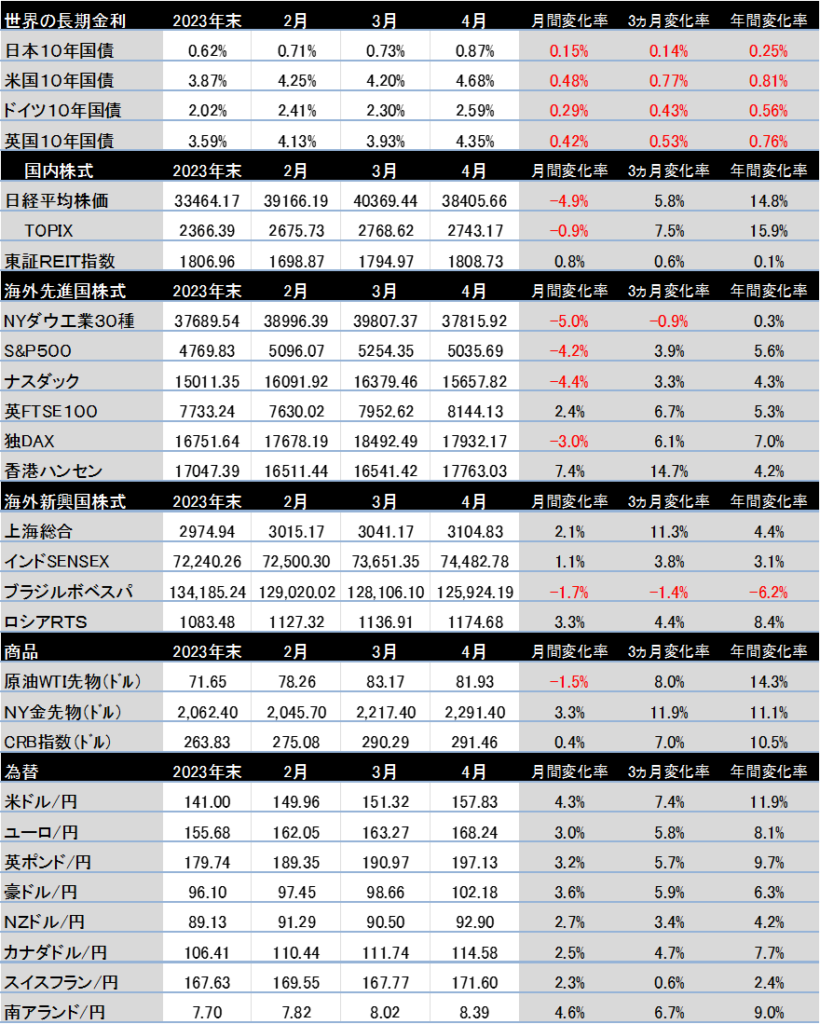

主な要因は粘着質なインフレによって米国長期金利が上昇したこと。年初は「年6回の利下げ」が市場コンセンサスでしたが、足元では年1回にまで下方修正されています。米国10年国債は再び4%台後半にまで上昇し、PER20倍超(=株式益利回り5%以下)のS&P500指数は「対10年国債利回り比較での割高感」が顕著になりました。

もう一つの要因が、台湾の半導体大手TSMCが先行きに少しだけ慎重な見通しを示したことです。具体的には2024年の半導体業界全体の生産予想を「10%以上の伸び」から「10%の伸び」に変更。「以上」という言葉を除いた、たったそれだけで半導体関連企業の株価は一気に値崩れしました。この事象は、一見すると堅調な株式市場の「脆弱性」を示していると私は捉えています。4月後半になり米国企業の1-3月期決算の堅調な業績によって株式市場もリバウンド局面に入っていますが、依然一極集中の株式市場の「脆弱性」を見過ごすべきではないでしょう。

一方で資金が集中していないところに投資機会は豊富に存在しているというのが個人的な現状認識。まさに資産運用のスキル、特に「債券への資産配分割合」や「株式の銘柄選択」の巧拙が問われる2024年の残り8カ月だと思っております。

もう一つの大きなトピックは円安です。月末に円は一時1ドル160円まで売り込まれた後に、政府日銀の為替介入で154円台まで急騰。年初は円安というよりドル高と捉えていましたが、足元の動きは円が最弱通貨の様相を呈しています。

先月の金融経済動向(中浜の視点)で、目先の為替市場のボラティリティ(変動幅)は高くなる可能性が高いと言及しましたが、今まさにそれが現実化しております。しかし今まで何度もお伝えしてまいりましたが、グローバル長期投資の実践では、あくまで交換レートである為替レートの動きよりも、投資先の実質的な価値を重視すべきという考え方に変わりはありません。1ドルが100円になろうと200円になろうと、どちらにも対応できる投資ポートフォリオの構築を当社は常に意識しております。

それにしても足元のインフレ率が3%くらいで推移する中、マイナス金利は解除されても金利水準はほぼゼロの状態。要するに実質金利はマイナス3%ですから、1000万円の1年後の実質価値は970万円ということになります。この状態が継続すると日本人の円預金(約1000兆円)の実質価値を大きく減少させ、結果として国内からの資金逃避(キャピタルフライト)を加速させる可能性があります。投機筋もそれを見越して円売りを仕掛けてきているのでしょう。日本(日本人)は今まさに「さらなる円安か金利上昇」の二者択一を迫られているように感じます。

【2024年4月の注目ニュースと金融市場の動き】

4/1 3月の日銀短観、大企業製造業景況感は車生産の減産で4期ぶりに悪化、非製造業は改善継続

4/3 2日東証グロース指数は約2カ月ぶりの安値にまで下落(米金利上昇の影響でグロース株が割高に)

4/4 堅調な経済指標を背景に米国10年国債利回りが4.4%まで上昇、米国株は割高感が意識される局面に

4/6 コロナ後の過去最悪と言われた半導体市況がAI需要で1-3月に谷底を脱した

4/6 米国企業の資金調達が活発化、1-3月の社債発行額は前年同期比4割増で過去最高額

4/7 5日発表の米国3月雇用者数は事前予想の1.5倍増(前月比30万3000人増)

4/10 2024年に入ってから、欧州の株式市場・債券市場への資金流入が顕著

4/11 米国3月消費者物価指数は前年同月比+3.5%(前月の+3.2%から拡大)

4/12 11日、ECBは5会合連続の金利据え置きを決定(政策金利4.5%)次回6月の利下げを示唆

4/13 NY金が初の2400ドル台に上昇(米国の金融政策や地政学要因が絡まって相場を押し上げている)

4/14 米ドル独歩高の状況に各国の警戒感が高まる(新興国はインフレ再燃を警戒して通貨防衛も)

4/16 米企業1-3月期決算は現時点で+3.1%予想(IT・通信が好調)

4/16 日本の小売業の今期増益率予想は+5%(前期+15%)相次ぐ値上げで消費者は選別消費傾向

4/16 中国1-3月実質GDPは前年同期比+5.3%(市場予想+4.5%)生産・投資が堅調で景気を下支え

4/17 IMF世界経済見通し(2024年は+3.2%:前回予想+3.1%)米国が牽引(前回+2.1%→+2.7%)

4/17 米モルガンスタンレーのチーフ米国株ストラテジストが「S&P500インデックス買い」に警鐘

4/19 世界の株式投信残高でインデックス型がアクティブ型を上回る(全世界の53%に達する)

4/19 18日東京株式市場で出遅れ小型株に買いが入る(大型株の上値が重く物色対象の変化)

4/20 世界の半導体株が調整色を強める(TSMCが好決算発表も先行きに若干慎重な見通し)

4/22 世界の株高をリードしてきたマグニフィセント7の株価が調整局面に

4/24 テスラ1-3月期決算は4年ぶりに減収減益、一方でGMは増収増益(EV不調でガソリン車好調)

4/24 投資一任サービス「ロボアド」が新NISAを追い風に急伸(前年比4割増の1.4兆円)

4/26 キーエンスの2024年3月期の連結純利益は2%増の3696億円(競合他社が苦しむ中で過去最高益)

4/26 米国の新規公開銘柄(IPO銘柄)が足元で急落(4月に9%下落)

4/27 米利下げ観測が年1回まで減(年初は年6回利下げ予想だったがインフレ再燃が懸念され予測修正)

4/27 26日の日銀金融政策決定会合は「現状維持」、円は対ドルで156円台後半まで下落

4/27 米アルファベットの時価総額は2兆ドル突破(1-3月期の純利益は過去最高+自社株買い+初配当)

4/27 米地銀リパブリック・ファーストが経営破綻、同業のフルトンバンクが買収

4/29 衆議院補欠選挙(3補選)自民党全敗

4/30 29日の外国為替市場で160円/ドルを付けた後に154円台まで急騰(政府・日銀が介入)